|

最好选择这样的股票:在过去三年中,每年的收益增长都很显著,而且近期的季度收益又大幅地提升。然而这样绝对平稳增长的股票比较难得,但通过各行业公司每股收益的比较,会发现坚持以连续3年的收益增长作为选股标准,你就可以将任一行业中至少80%的股票迅速淘汰出局了。

本文比较的是:比较酒水行业的贵州茅台和五粮液,医药行业的片仔癀和云南白药,家电行业的美的与格力和海尔,以及园林行业的东方园林和棕榈园林,

一、为何说每股收益比市盈率更有效?

市盈率不是越低越好。周期型股票的市盈率一般比较低,即使在大盘形势好转的时候,它的市盈率涨幅也不会超过成长股。高市盈率的股票会更为不稳定,在高科技领域尤其如此。不过,虽然高市盈率的股票可能会暂时超过其本身的价值,但低市盈率的股票也有可能出现这样的情况。认为市盈率最低的股票就是被低估的,这样想有不合理之处,因为市盈率最低的股票可能有最糟的收益表现。

与市盈率相比,每股收益的上涨更为重要。值得投资的公司,其年度收益增长率至少应该达到25%-50%,甚至达到100%。四分之三的强势股在股价飙升前的3年或者5年中有较为可观的年度收益增长率。将公司的净利润除以总股本即可得到每股收益。每股收益代表公司利润的增长。一家公司有持续增长的净利润,说明公司要么产品销售的好销售收入稳定增长,或者成本降低,或者两者兼而有之。

寻找股本回报率高的股票。股本回报率能够说明资金的利用效率,从而区分出管理水平稂莠不齐的公司。过去50年中几乎所有最牛的成长股,其股本回报率至少达到17%,超级成长股的股本回报率可以达到25%-50%。

二、贵州茅台VS五粮液:王者无敌

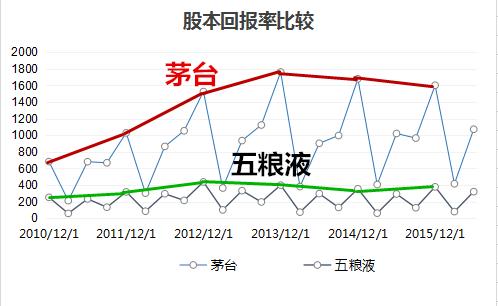

下图是茅台与五粮液股本回报率的对比图。

自2011年开始,茅台每年的股本回报率都在1000%以上,2013年已经增速有所回落,但丝毫不影响它的股王风范。

五粮液自2011年开始,股本回报率稳定在300%以上。2013年增速下滑,但2014年实现了反弹增长。

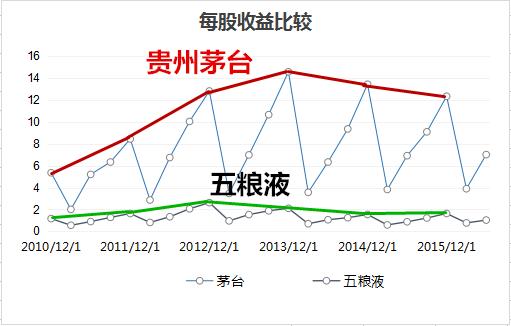

我们看下茅台和五粮液的每股收益变化趋势。

每股收益的变化趋势与股本回报率的变化趋势是一致的。买茅台一手股票,每年就可以收到上千元的回报,2010年前买入茅台的人,做梦的时候是不是也会笑呢。不过五粮液的增速也比较平稳,也是值得看好的。

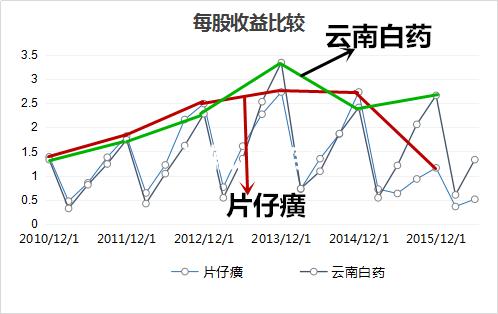

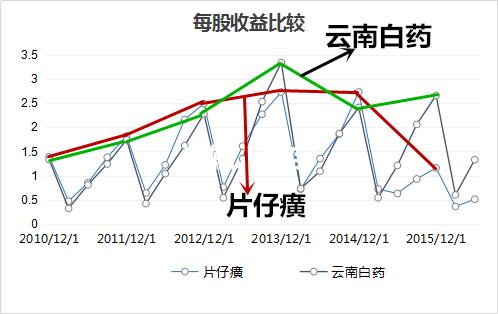

三、片仔癀VS云南白药:云南白药的反超

2013年以前,云南白药和片仔癀的每股收益都实现了稳定增长,随后增速回落,但正是2013年开始,云 南白药和片仔癀拉开了差距——片仔癀的每股收益特别是2014年下滑厉害,而云南白药则借机拉大了与片仔癀的差距。

自从2012年开始,云南白药的年度每股收益都在2块钱以上,片仔癀在2013、2014和2014年每股收益曾超过2块钱。

四、格力VS美的:期待美的的后续表现

由于美的是在2013年上市的,可供参考的年份太短,所以选取了家电行业的海尔与之做每股收益的趋势对比图。从上图可以发现,在2014年,格力电器和青岛海尔的每股收益都大幅下降,从中可以窥探家电行业的大环境。

青岛海尔2011到2014年的每股收益是平稳增长的,有的年份远落后于格力,但格力大起大落,到了2013年的时候冒出来个美的,与格力厮杀难分伯仲。海尔说,你斗你们的空调吧,我选择安静的做个平稳发展的美男子。

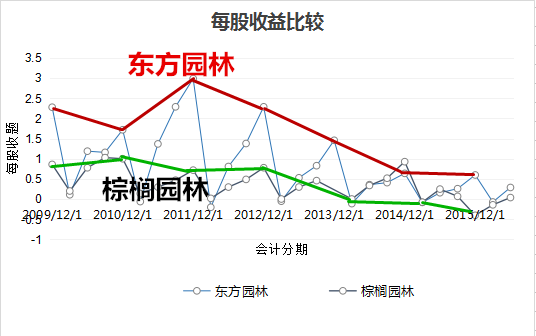

五、东方园林VS棕榈园林:何巧女很赞

看企业的战略,不可不看企业的企业家,何巧女作为女中强者,带领东方园林走向了生态修复、水资源综合治理、环保(固废处理等)的转型方向。其每股收益的表现,与棕榈园林不是一个梯度。

每股收益比较图如下。对比下茅台五粮液以及云南白药的每股收益走势图,会发现行业不同,每股收益的平稳性差别很大。孰好孰坏可见分晓。

六、总结

成长型股票的另一个重要特征:过去三年间年度收益增长的稳定性和一致性。计算的方法是:将过去3-5年中的季度收益点标出,然后用一条上涨趋势线将这些点连接起来,用以明确该股票偏离基本上涨趋势的程度。收益稳定的成长股,其稳定性数值一般低于20或25。

财务数据虽可造假,但只要运用趋势分析法,结合企业连续5年或者10年的财务表现分析的话,结论会具有可靠性。因为一时的财务造假容易,但长期的趋势表现很难造假。

|