|

最近有一部争议极大的电影《比利·林恩的中场故事》,抛开所有的拍摄技术不说,这部电影的核心讲了一个哲学思考:看到的,真的是事实吗?基于每个人的角度,世界观和价值观不同,他们看到的未必都是真实的世界。对于A股,我们常常会说牛短熊长,常常感觉很难赚钱。身边无数人会说美股多好,一直创新高,而A股是一个吃人不吐骨头的市场。甚至有许多大牌策略分析师写过为什么A股总是熊冠全球的报告。

但事实真是如此吗?

前一段时间,好友凌鹏的《其实A股很Nice》,收获很大。报告中主要罗列了几点:1)A股每隔五六年都来一波大牛市,给大家解套;2)牛长熊短;3)惩罚机制很小;4)看错后,犯错成本低。凌鹏水平很高,也愿意无私分享。大家也欢迎关注他的微信公众号:凌鹏的策略随笔。里面都是干货,没有任何商业化气息。

A股,其实很赚钱

过去十年,我们发现A股真正的熊市并不长,相反牛市倒很长,是一个非常赚钱的市场。

2006到2007年是一次大牛市,之后进入了2008年的大熊市。但是熊了一年后,2009年又是一次4万亿推动的牛市。2010年是创业板,医药,新兴产业牛市。2011年因为无风险利率飙升,资金收紧出现了一次熊市。到了2012年市场整体是上涨的。2013年到2015年上半年开启了一波创业板大牛市。基于凌鹏的分析,如果在过去十年能够躲过2008年全球金融危机,2011年的宏观调控资金收紧,以及2015年下半年开始的去杠杆。那过去十年能取得非常丰厚的收益。

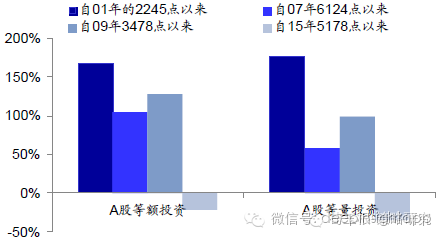

我们再来看一些数据。如果在2007年6124点的市场最高峰等额买入所有的A股,拿到今天这个组合的收益率是90%。表面上看,指数下跌了一半,但由于占高权重的成分股表现不佳,其实大部分股票都是赚钱的。这个我们可以随便翻翻K线图。我们再看2011年11月8日到2016年11月8日的五年,剔除掉新股的涨幅,A股的平均涨幅是121%,涨幅的中位数是75%。也就是说A股过去个股平均年收益率24%,已经超过了巴菲特的复合收益率。即使对比过去五年的美股,标普的年化涨幅也就12%,纳斯达克是15%。赚钱效应未必比A股强多少。

那么为什么散户七亏二平一赚钱?

为什么身边那么多人觉得A股很难赚钱?

我最近又看到了一个很有启发的数据。如果在2000年开始,每周都买入上周换手率最高的100个股票,16年之后收益率会是多少呢?打开万德的申万活跃指数801862,我们能看到这个指数从2000年的1000点基准,到今天是14点,跌了超过98%。这是什么意思?大部分散户喜欢追涨杀跌,看到别人家的股票涨了就忍不住追进去。那这个策略,长期看是不断绞杀投资者的。

耐心,是许多人做不好A股的绊脚石。我们总会注意市场上连续封板的强势股,总会听到身边有人赚了十倍,甚至更多。但是大部分人的追涨杀跌最后都是负收益。这是A股投资的第一个难点。

散户投资者,最难的是与时俱进

A股投资的第二个难点是与时俱进。这也是为什么指数表现不好的一个原因。上证指数往往代表着“旧经济”,投资中的“过气明星”。如果那些还是看好有色,煤炭,银行的人在2007年后的确是很难赚钱。甚至如果拿着茅台,在2007年之后的年化收益率也不超过10%。所以A股的投资另一个难点是与时俱进。需要了解新的行业和新的股票。比如2010年之前是没有创业板的,但是如果忽视了这个对未来经济影响极大的新兴产业,就等于抛弃了一个巨大金矿。

所以,A股投资的难点在于不断学习,进步,了解时代的潮流。这点比在海外投资更难。由于中国名义GDP增长很快,每隔8年GDP翻一倍,导致社会变迁会很快。相反,美国每隔25年翻一倍,社会变迁就很慢。

不断发现市场的BUG

A股市场是有个market economy和plan economy之间的产物,市场会诞生不同的漏洞。有些漏洞只能持续一段时间,有些却能持续很长时间。很多时候,去研究系统的漏洞,反而比挖掘基本面推动的大牛股更赚钱,也更容易。

一个最持久的漏洞就是“壳价值”。由于IPO发行节奏是被管制的,导致许多上市公司除了基本面价值以外,还有一个壳价值。而过去十年“壳价值”策略成为了最简单粗暴的赚钱方法。2008年10月底,A股市值最小的10个股票在2.2到2.8亿之间。到了2016年10月底,A股市值最小的10个股在26到31亿之间,涨幅超过10倍。之前也流传过一个无脑方法,在每年年底买入市值最小的股票,到了第二年的年底再换一批。这个策略从2013年到今天,分别取得91%,55%,171%和7%的收益率。整体复合收益率达到了770%,秒杀大部分股神。

另一个漏洞是A股的“惩罚机制”很小。前几天刚看到海外航运股是怎么割韭菜的。四天暴涨2100%的航运股dryship其实已经是债务违约等待重组的,看到股价大涨之后公司马上宣布增发股票,股价一夜之间下跌90%!这就是海外市场割韭菜的方式,散户可以一天把钱亏光。而A股,因为有跌停板机制,大家又喜欢抄底,投资的犯错成本很低。之前笔者就说过,甚至是欣泰电器这种要退市的公司,几个跌停都有人买。如此低的“惩罚机制”其实就是鼓励大家冒险。

在A股冒险的收益风险比并不匹配,成功的收益远远高于失败的风险。

长期看,A股年化收益率超越巴菲特

A股市场短期波动基于博弈,更多依靠估值的变化推动,但是长期看其实很价值,这点和过去那么多名义GDP的高增长相关,带动了一批龙头公司的盈利增长。我们拿宇通客车在网宿科技上市的那一天开始对比,到今天宇通的收益率是高于网宿科技的。也就是说,拿着基本面好的价值成长股在A股并不吃亏。

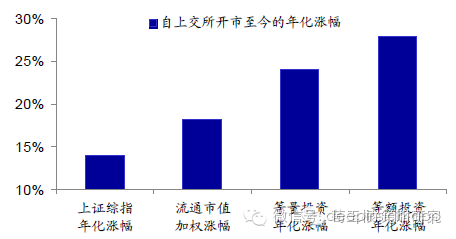

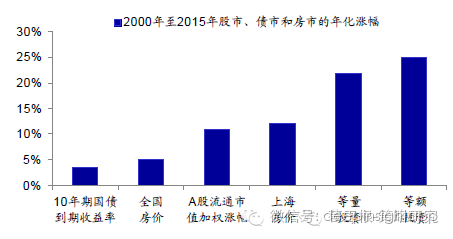

即使在1990年12月A股交易的第一天,等额买入所有股票,到今天个股年化收益率超过28%。这个收益率已经把巴菲特的21%甩在身后了。事实上,纳斯达克过去20年的年化收益率在9%左右,标普年化收益率大约在8%。中国名义GDP增速远远超过美国,对应的投资回报率也理应比美国高。大家对于A股牛短熊长的看法,更多是基于失真的指数。

|